Analyse détaillée des exploitations spécialisées Lapin

Retrouvez ICI l’analyse détaillée de la filière « cuniculture » 2019 en Vendée.

Pour rappel, les références économiques agricoles vendéennes sont disponibles ICI.

Retrouvez ICI l’analyse détaillée de la filière « cuniculture » 2019 en Vendée.

Pour rappel, les références économiques agricoles vendéennes sont disponibles ICI.

Retrouvez ICI l’analyse détaillée de la filière « Lait » 2019 en Vendée.

Pour rappel, les références économiques agricoles vendéennes sont disponibles ICI.

Retrouvez ICI l’analyse détaillée du marché caprin 2019 en Vendée.

Pour rappel, les références économiques agricoles vendéennes sont disponibles ICI.

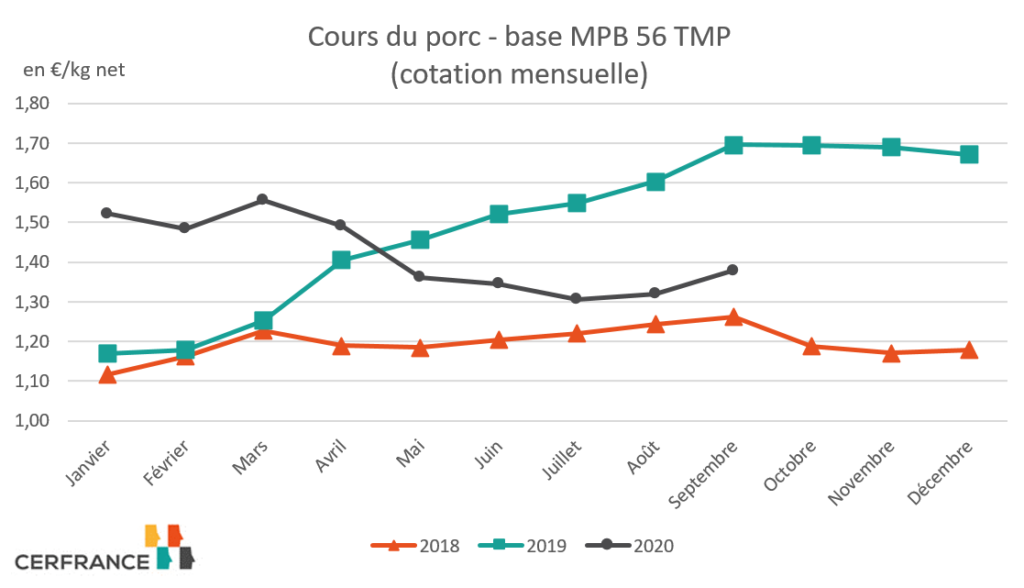

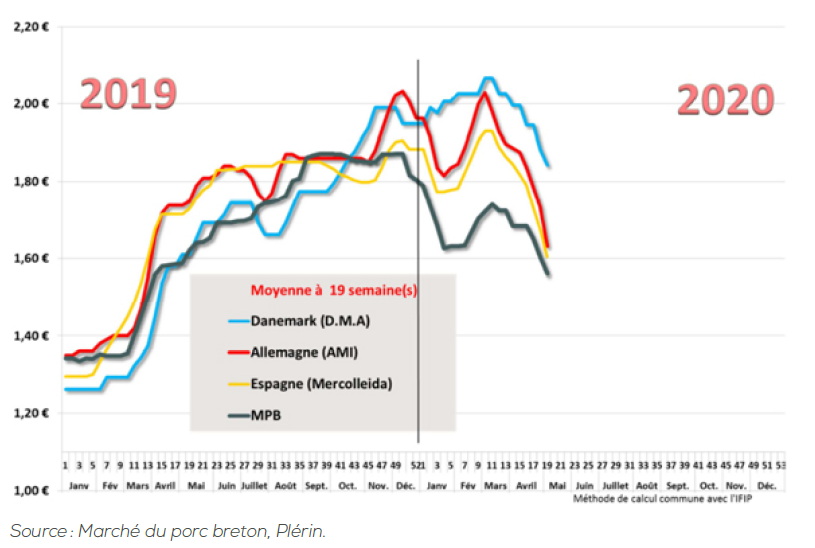

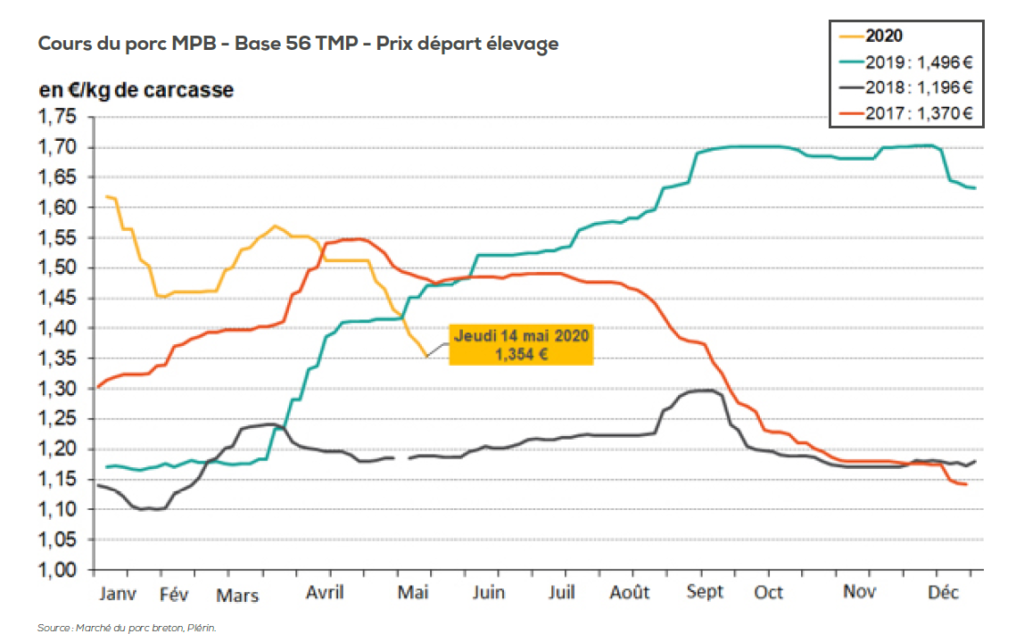

Le marché du porc en 2020 a été marqué par un paradoxe : des fondamentaux favorables à des prix élevés en raison de la demande chinoise mais des multiples perturbations qui aboutissent à des évolutions contradictoires. Dans ce contexte, le revenu 2020 va permettre de consolider les trésoreries mais de nombreuses interrogations restent posées sur l’avenir de la filière porc en France lorsque la Chine aura retrouvé son potentiel de production. Le risque lié à l’épidémie de fièvre porcine reste très présent et les bases de consommation en France sont globalement à la baisse. Le système de fixation des prix par le Marché du Porc Breton interroge dans un contexte très concurrentiel ou beaucoup d’opérateurs français essaient de chercher une différentiation de leur produit.

Suite à une année 2019 très positive boostée par la demande en Chine, l’année 2020 a été plus contrastée. L’orientation de la France à l’export est moins marquée que nos voisins européens, les grèves de début d’année et les cas de COVID dans les abattoirs européens ont fortement perturbé les flux. La consommation de charcuterie en France a progressé en GMS pendant le confinement mais cette hausse a été gommée par les pertes des marchés en RHD. En juillet 2020, la consommation totale sur 12 mois avait reculé de 2.8 % par rapport à la même période en 2019. La période de confinement a été favorable à la consommation de produit frais à mijoter et les GMS ont dû se réorganiser avec la fermeture des produits à la coupe et plus de vente en drive.

Le choc provoqué par l’apparition le 10 septembre d’un foyer de Fièvre Porcine Africaine sur des sangliers en Allemagne a ébranlé le marché européen. Les prix allemands ont décroché immédiatement de 20 centimes, suivis par les prix danois et belges. La production de l’Allemagne destinée à l’export est redirigée en partie sur le marché européen.

Seule l’Espagne, dont la production est en croissance continue, semble capable de tirer profit des difficultés allemandes en exportant davantage vers la Chine.

Partout en Europe, des décisions de plus en plus restrictives sont prises comme l’application de couvre-feux où la fermeture de restaurants. Cela crée une incertitude croissante sur les marchés.

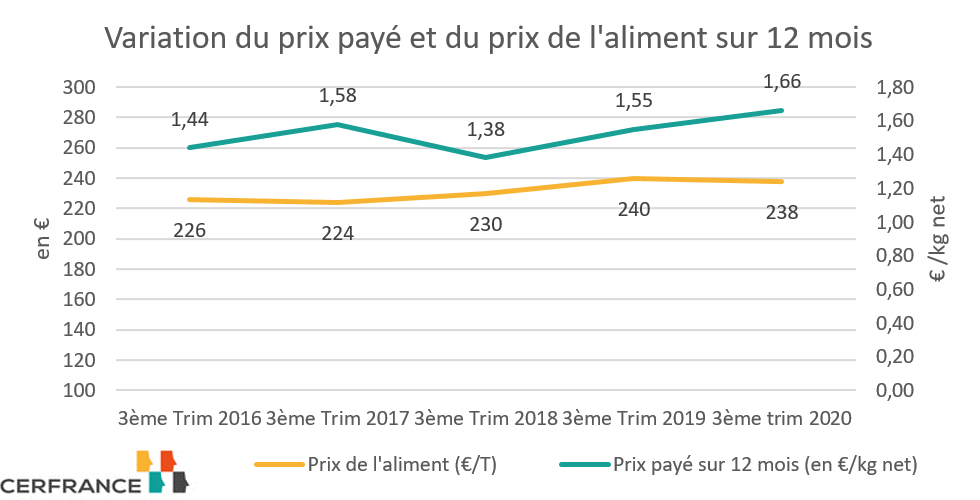

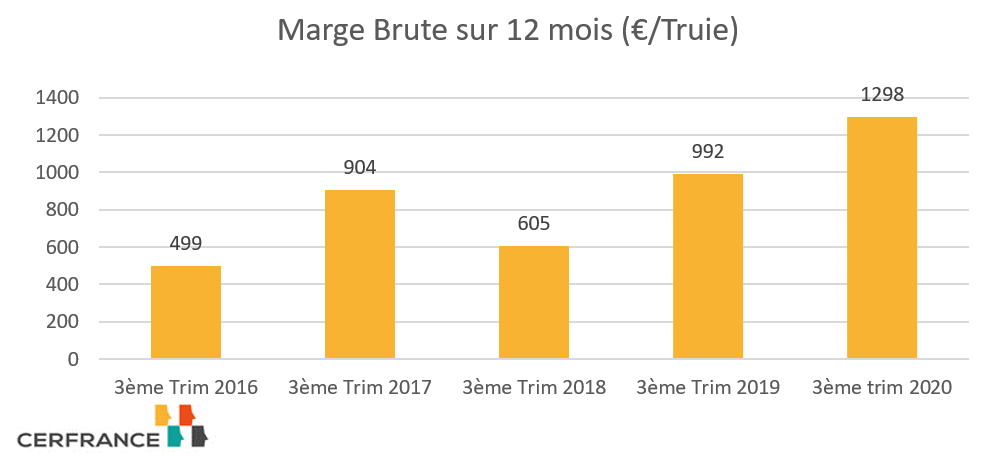

Le prix payé (Prix de Base + Plus-Value) sur 12 mois pour les clôtures de septembre 2020 atteint 1.66 € soit + 0.11 ct / 2019. Dans un contexte d’amélioration technique et un prix d’aliment plutôt stable, la marge brute est proche de 1 300 € / truie pour les NE en Vendée.

La hausse / 2019 est de l’ordre de 300 € / truie soit 45 000 € pour un élevage de 150 truies NE.

Le prix payé s’établit environ 0.27 €/kg au-dessus du coût de revient moyen ce qui va permettre de consolider les trésoreries après une période 2015-2018 plus difficile.

La mise en place de la loi a été perturbée par un niveau de cours plus soutenu. Les salaisonniers ont eu des difficultés pour répercuter les hausses des matières premières sur les produits vendus en GMS.

La France ne représente que 5 % de l’exportation d’U.E. vers les pays tiers. L’augmentation de l’export vers la chine ne doit faire oublier que la France importe 560 000 T de viande de Porc (dont 300 000 T d’Espagne et 100 000 T d’Allemagne). Le solde commercial est positif en volume mais déficitaire en valeur avec l’importation de jambon. Les prix européens élevés renforcent aussi la santé financière de nos concurrents européens avec des modèles plus intégrés en Espagne par exemple.

Les opérateurs locaux ont mis en place des signes de qualité afin de se différencier par rapport à un marché standard très concurrentiel. L’affichage de la provenance des viandes sur les produits transformés et RHD sera un atout pour mieux mettre en avant la viande de porc française.

Sur les 6 premiers mois de 2020, le nombre de truies en Europe progresse de 1.2 % tirée par l’Espagne (+ 3 %) et la Pologne (+ 6 %). La productivité augmente chaque année ce qui laisse présager une augmentation de la production totale en U.E. Ces chiffres ne prennent pas en compte les effets éventuels sur la production de l’apparition de la Peste Porcine en Allemagne. Le nombre de truie en France est stable a – 0.2 %.

La question à moyen terme pour les éleveurs est d’investir ou pas dans leur élevage pour les moderniser et de préparer la vente de leur exploitation pour certains. Certains éleveurs qui n’envisagent pas sereinement les perspectives de marché préfèrent cesser leur production avant l’âge de la retraite et même sans repreneur. Pour d’autre, c’est l’occasion d’investir pour se préparer aux enjeux de demain (bien-être animal, génétique, énergie) et/ ou d’être dans la recherche de plus-values par de la différentiation (Porcs sur paille, Parcours, sans OGM, Omega 3, males entiers, bio ….).

Télécharger gratuitement les références économiques agricoles Vendéennes toutes productions : lait, viande, chèvre, volaille, lapin, porc, culture, bio.

L’appel à projet PCAE élevage, ouvert depuis le 4 juin 2020, va inclure les filières canards de chair et repro. L’objectif est de permettre aux éleveurs d’aménager leur bâtiment afin de pouvoir accueillir d’autres espèces pour se diversifier.

Cette modification n’affectera pas le calendrier du PCAE. Ainsi, la date limite de dépôt reste le 28/08/2020. Le taux d’aide (25% +10% pour les JA) et le plafond des dépenses (60 000€) ne sont pas non plus modifiés.

Le conseil régional confirmera cette décision lors de sa prochaine session. La liste des investissements éligibles (ainsi que tous les documents nécessaires au dépôt du dossier) seront mis à jour et disponibles par la suite ICI.

Le Conseil Départemental a mis en place une aide d’urgence pour les éleveurs de canards de chair et de pigeons, qu’elle a étendue, depuis sa dernière session du 10 juillet, aux éleveurs de gibiers à plume et aux viticulteurs.

Quelques précisions :

L’objet de cette aide, les conditions d’accès et le formulaire de demande sont accessibles sur le site de la Chambre Régionale d’Agriculture.

La consommation de volailles dans le mode progresse toujours et les indicateurs sont aux verts. En France, les opérateurs doivent faire face à des enjeux importants avec des modes de consommation qui évoluent très vite, une pression sociétale qui entraîne une hausse des coûts de revient dans les élevages et une forte concurrence étrangère. Le confinement a eu aussi des effets très importants sur la consommation de volailles festives.

La consommation globale de volaille a progressé de 1.7 % en 2019 avec une légère baisse sur les achats des ménages et une hausse de la consommation en RHD. Cette tendance s’est bien sur inversée pendant la période de confinement et on ne sait pas encore si elle aura un impact durable sur les habitudes de consommation. La part de poulet entier (PAC) continue de chuter fortement.

En 2019, la hausse de consommation est équivalente à la hausse des importations ce qui montre que recentrer la consommation vers de la volaille française est un objectif difficile à atteindre. Les dernières tendances 2020 montrent une baisse de volaille importée (-11.5 % sur les 12 derniers mois) avec une part dans le volume consommé qui baisse mais reste à plus de 40 %.

La fermeture des restaurants et l’arrêt des repas de famille dans presque toute l’Europe a entrainé une chute très importante de la consommation en volailles festives : canards, pintade, pigeons, cailles. Les producteurs de volailles démarrés sont aussi en difficultés avec l’arrêt de certains marchés ou jardinerie. La consommation de poulet s’est maintenue avec une réorganisation nécessaire des filières et quelques soucis dans l’équilibre matière. Le COVID a eu aussi un impact sur l’organisation des filières mais il y a eu peu de retard dans l’enlèvement des volailles en général.

De nombreux distributeurs commencent à communiquer sur le BCC (Better Chicken Commitment). Ce cahier des charges initié par des organisations de défenses des animaux en 2017 est basé sur des croissances plus lentes, une diminution de la densité et de la lumière naturelle. L’ITAVI a estimé que ce cahier des charges peut entrainer une hausse des coûts de production de + 27 % en élevage et + 10 % en abattoir (modification des méthodes).

De son côté, l’ANVOL (Nouvelle interprofession regroupant toutes les filières volailles) a un plan ambitieux avec 50 % de volailles en 2025 avec accès à parcours et/ ou lumière naturelle, une limitation des importations de protéines végétales et une réduction des antibiotiques. Elle demande en contrepartie des aides financières conséquentes à l’investissement et l’étiquetage obligatoire pour indiquer la provenance. Les intentions récentes du gouvernement vont dans le sens de relocaliser la production française mais quels seront les moyens mis en œuvre pour atteindre cet objectif ?

Les enquêtes post-confinement montrent que les Français en grande majorité et surtout les plus jeunes veulent consommer plus local et plus responsable mais quel sera l’arbitrage dans un contexte économique plus difficile. Le facteur prix restera important et surtout en consommation hors domicile qui prend une part de plus en plus grande. LDC a annoncé qu’il suspendait pour le moment son projet d’abattoir à Châteaulin (29) qui était prévu pour reconquérir le marché intérieur de la RHD mais il investira dans un abattoir neuf à Bignan (56). Les opérateurs souhaitent dans un premier temps stabiliser le niveau de l’import et s’adapter à l’évolution du marché de consommation.

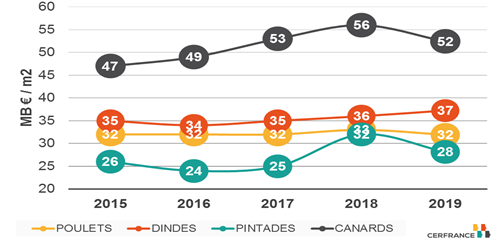

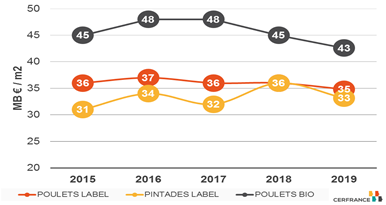

Seules les marges canards baissent en 2019 en raison de l’allongement des vides sanitaires. Le critère de MB / m² est calculé uniquement sur les surfaces en canard et ne prend pas en compte les mises en place de poulet dans les bâtiments canard avec une marge / m² moins élevée. Les marges dindes progressent de 4 € / m² en 3 ans avec une amélioration technique globale. La marge moyenne Poulet est très stable depuis 5 ans mais elle cache de grande disparité entre les éleveurs.

Les marges poulets bio se tassent de 5 € / m² en 2 ans dans un contexte plus tendu au niveau de l’équilibre offre demande. Les marges poulets label sont stables.

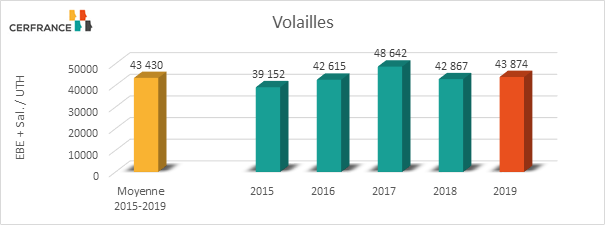

L’EBE est stable avec une hausse des annuités en lien avec les investissements d’où un tassement du revenu disponible qui passe de 21 500 € / UTH en 2018 à 19 700 € / UTH en 2019. Les écarts de revenu disponible sont très importants avec 16 % en revenu négatif et 31 % à plus de 30 000 € / UTH.

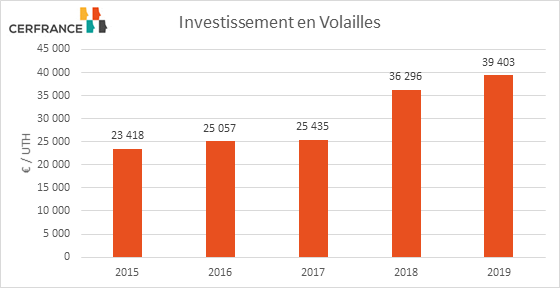

Le niveau d’investissement / UTH reste le plus important de toutes les productions agricole en 2019 en lien avec des bâtiments neufs. Les aides des opérateurs, les aides PCAE et le besoin de renouvellement du parc ont dopé les investissements. Depuis quelques mois, les opérateurs sont plus prudents dans le développement dans l’attente d’indicateurs plus clairs sur l’évolution des marchés.

Les experts agricoles Cerfrance ont analysé pour vous l’impact du Covid-19 sur les tendances économiques nationales des différentes filières agricoles.

Le marché porcin vit une période tourmentée et paradoxale. Les prix restent supérieurs à ceux d’il y a un an grâce à une demande toujours tirée par le phénoménal appel d’air chinois. Malgré tout, la pandémie de la Covid-19 a bouleversé les marchés nationaux, conduisant à une baisse marquée des cotations européennes, et encore plus, nord-américaines.

Les bonnes nouvelles

Au mois d’avril 2020, le prix du porc payé au producteur est 8,2% supérieur à celui d’il y a un an. Sur l’année 2019, le prix moyen est en hausse de 25% comparé à 2018. Depuis le 2e semestre 2019, les résultats comptables des élevages sont très bons. L’année 2020 s’annonçait tout aussi prometteuse, n’eût été le coronavirus.

Cependant…

A l’échelle européenne, bien que l’offre ne soit pas surabondante, toutes les places de marché connaissent des baisses de cours importantes depuis la mi-mars.

• La demande intérieure est fortement perturbée par les mesures de confinement, en particulier la fermeture de la restauration hors domicile.

• À cela s’ajoute la difficulté pour les abattoirs de fonctionner avec des mesures de distanciation et une main-d’oeuvre réduite.

• Le marché du jambon est tendu, les congélateurs, notamment en Italie, étant pleins. Estimation des prix moyens payés éleveurs

Estimation des prix moyens payés éleveurs

Pourtant la Chine est toujours aux achats. Sur le premier trimestre 2020, ses importations de viande fraîche et congelée ont été multipliées par presque 2,8. L’Union Européenne reste son premier fournisseur devant les États-Unis et le Canada. Mais les difficultés respectives des uns et des autres lui permettent de faire jouer la concurrence pour accentuer la pression à la baisse.

Au niveau français, après avoir résisté au cours des premières semaines de confinement, le cours dévisse rapidement pour devenir, à partir de début mai, inférieur à son niveau de l’an dernier.

• Les dernières séances de vente au Marché du Porc Breton ont vu un nombre important de porcs rester sans enchère. Conformément au règlement du marché, les abatteurs se répartissent ces animaux mais la situation pèse dans les cotations suivantes.

• En France, comme en Espagne ou en Belgique, l’augmentation du poids des animaux à l’abattage traduit le manque de fluidité du marché.

Les États-Unis sont dans une situation particulièrement difficile. Courant avril, la multiplication des cas de coronavirus dans les abattoirs a contraint une vingtaine d’entre eux à fermer temporairement, privant les éleveurs de débouchés pour l’abattage de leurs animaux. Certains ont dû se résoudre à euthanasier des porcs charcutiers ou porcelets, et faire avorter des truies. Au final, une baisse d’activité d’environ 30% comparé à la même période de 2019 et un prix en chute, atteignant moins de 1 €/kg quand la moyenne de l’Union Européenne à 28 se situait autour de 1,70 €.

Les perspectives pour le second semestre 2020

Les perspectives du marché porcin à l’horizon de la fin 2020 sont suspendues à l’évolution de la pandémie dans le monde et à ses conséquences économiques et sociales. Outre la désorganisation du commerce, les récessions de grande ampleur annoncées partout sur la planète auront très probablement des conséquences sur la filière porcine comme sur toutes les filières viande, avec un impact d’autant plus important sur celle-ci qu’elle est fortement internationalisée.

La réduction de l’offre pour soutenir les prix ?

Le marché porcin subit actuellement une suite de réactions en chaînes à l’échelle européenne et mondiale. Le niveau important des investissements et le fonctionnement même de l’élevage porcin, par succession de bandes d’animaux dans des bâtiments spécialisés à intervalles de temps régulier, rend extrêmement difficile à court terme un ajustement de l’offre à la demande par les producteurs, à l’inverse de ce qui peut être réalisé dans d’autres productions.

La recherche de valeur ?

En production de porcs conventionnels, la recherche de valeur sur le produit passe par des contrats avec les autres acteurs de la filière qui permettent, outre de s’assurer de l’écoulement de sa production, d’espérer une certaine plus-value. Celle-ci reste cependant limitée et non déconnectée des cotations du porc standard.

Anne BRAS – Veille économique agricole CERFRANCE

Le marché du broutard vers l’Italie s’est étonnamment maintenu. Il faut dire que la période est plutôt calme en termes d’export.

Les producteurs peuvent arbitrer sur les dates de sortie de leurs animaux mais les possibilités sont limitées à quelques semaines et restent conditionnées à la disponibilité des fourrages dans les élevages qui est très tendue en cette fin de printemps.

Il faudra surveiller si le courant d’affaires à l’export se maintiendra en juillet quand les broutards sortiront en quantité.

La fermeture de la RHD (écoles, cantines d’entreprises, brasseries…) impacte en premier lieu les viandes d’importations, notamment les vaches laitières d’origine nord-européenne. La viande bovine d’origine française est ainsi moins affectée et demeure pour l’heure en première ligne dans les autres canaux de distribution.

Parmi les autres bonnes nouvelles, la dynamique de consommation de viande de boeuf est restée soutenue depuis le début de la crise (en préemballé). Serait-ce le signe qu’elle reste encore perçue comme un aliment de base et de première nécessité ?

Les démarches de la distribution pour une relation contractuelle avec les producteurs français ont permis de garantir les débouchés. La logique de fidélisation qui sous-tend ces contrats se poursuit malgré la crise.

Il reste le problème des morceaux nobles et des races de haute qualité bouchère qui étaient utilisés dans les restaurants et qui ont du mal à trouver preneur. La production à destination de la restauration hors domicile s’est reportée vers la consommation des ménages :

• la demande des consommateurs s’est renforcée sur la viande hachée pendant les quatre premières semaines de confinement, avec une croissance de 34% en haché frais et +66% en haché surgelé,

• la GMS a fortement diminué son rayon boucherie découpe. L’engouement vers le drive a difficilement permis de maintenir une offre de découpe en frais. Seuls les morceaux piécés sous vide ont progressé. Donc, la filière ne connaît pas de grosse question de volume à ce jour, mais la perspective de réouverture posera la question de la valeur. Pour les JB français, la situation reste sous tension, avec le ralentissement des marchés export et la fermeture de la RHD qui entraînent un report des ventes et du stockage sur pied dans les fermes.

Dans la filière bovine, les initiatives de coordination et de mutualisation entre les différentes strates de la filière sont difficiles : chacun, à son propre niveau, essaie de « se débrouiller ». Les crises passent et la filière est toujours aussi peu structurante. Peu d’objectifs partagés. Seule l’activité broutard est quelque peu structurée dans la mesure où elle concerne un produit assez homogène. Pour les activités d’engraissement et les races allaitantes de qualité bouchère, aucune offre homogène ne se dégage. Chacun à sa place essaie de saisir les opportunités (quand le marché est porteur) ou tente de limiter les dégâts lors des périodes de crises (cours des animaux, climat…). Dans ces conditions, quels sont les leviers d’action ?

Les mesures de stockage privé mises en place par l’UE devraient permettre de limiter l’offre bovine dans les prochains mois et stopper la chute des cotations à court terme. Mais le déstockage, à venir, laisse présager une concurrence exacerbée entre les États. Afin de sécuriser ses volumes à l’export, un opérateur irlandais vient de signer un accord avec Lidl pour approvisionner les magasins de la chaîne dans plus de 17 pays européens.

Aller plus vite et plus loin sur la contractualisation qui reste un outil vertueux de sécurisation des opérateurs (approvisionnement, prix…) et un outil structurant pour mieux répondre à la demande consommateurs. La recherche de valeur autour de la viande hachée et des produits élaborés doit être un levier à activer par la hausse des prix et une plus grande segmentation du produit.

L’offre étant hétérogène, que ce soit en matière première (animaux sur pied) ou sur la valorisation des différents muscles, il faudrait s’orienter vers des produits finis différenciés. Cela pose la question de la modernisation des outils de transformation (outils abattage et découpe) et de l’organisation des circuits de distribution, pour un engagement collectif vers une différenciation des muscles.

Nathalie VELAY Jacques MATHÉ – Veille économique agricole CERFRANCE

Les bonnes nouvelles

Le lait bio profite de la crise de la Covid-19. La consommation progresse partout en Europe et plus encore en France sur cette période (+22% sur le mois de mars 2020 par rapport à mars 2019 pour les laits liquides par exemple). Plusieurs spécificités expliquent cette tenue de la consommation du bio :

• une consommation portée par les ménages (+ de 90%) avec peu de débouchés en RHD,

• un marché national avec peu d’exports, moins sensible aux contraintes logistiques douanières et sanitaires,

• un engouement pendant la crise pour les débouchés traditionnels du bio : les magasins de proximité et spécialisés, de même que la GMS où les MDD et marques leaders (Danone…) implantées dans ces lieux sortent renforcées dans l’acte d’achat des ménages,

• un mix-produit du marché bio favorable en situation de confinement. En effet, les produits « cuisinables » y sont en bonne place : le lait liquide représente 25% de la collecte, le beurre 20% (contre respectivement 9 et 18% pour l’ensemble de la collecte lait conventionnel). Les fromages représentent seulement 9% de la collecte contre 33% pour la filière lait ce qui fait que le bio souffre peu de la mévente observée sur les fromages AOP par exemple.

Cette dynamique de la demande permet malgré la crise sanitaire d’absorber la forte croissance de l’offre de ces dernières années.

On comptait environ 2 000 exploitations en 2015, elles sont 3 650 en mars 2020. Désormais, 7% des exploitations laitières françaises sont en bio avec plus d’1 milliard de litres de lait produit. La bonne tenue du prix aux producteurs (491 €/1000 l sur ce premier trimestre) et les perspectives 2020, malgré la baisse saisonnière à venir (prix proche de l’an dernier), incitent aux conversions et à produire plus par point de collecte (la collecte a doublé en 6 ans).

Le défi du bio : veiller à l’équilibre structurel offre / demande

Malgré cette bonne tenue de la demande, l’engorgement guette et si la matière grasse du lait bio reste bien valorisée, la matière protéique se heurte toutefois à plus de difficultés. Déjà, du déclassement est opéré pour des raisons certes techniques, mais aussi pour soutenir le prix ; 22% du volume produit ce printemps est déclassé. Mais attention, trop utilisé, l’outil de déclassement obérerait le prix moyen pour le producteur. Une incitation à réduire la production est sollicitée par nombre d’acteurs dont Biolait (qui pèse 35%des volumes collectés) pour parvenir à cette alchimie de l’équilibre.

Les questions posées :

La filière bio française termine la « digestion » de la vague de conversions initiée en 2015-2016 avec un certain panache. Elle s’est structurée autour de quatre entreprises qui totalisent près de 80% du lait bio collecté. Cette structuration donne des moyens pour agir et apporter des réponses aux questions ci-dessous.

Le pouvoir d’achat des consommateurs : quel est l’impact d’un moindre pouvoir d’achat sur la demande de lait bio ?

La protection naturelle du marché français : le Danemark et l’Autriche sont devenus exportateurs de lait bio en UE. Le marché français, assez imperméable jusqu’à présent, pourra-t-il rester captif durablement ?

La crise, vecteur de conversions : les déconvenues attendues de nouveau sur le prix du lait conventionnel vont-elles générer un nouvel afflux des conversions comme en 2016 ?

La standardisation des produits en magasin : le nombre de références produits bio a été réduit en magasin. Cela a favorisé les MDD et les grandes marques nationales. N’est-ce pas une stratégie limitative de la valeur ajoutée à terme ? Une nouvelle période de segmentation, fondée par exemple sur une demande de RSE formulée par les consommateurs de bio, va-t-elle s’ouvrir ?

Le prix payé au producteur : l’Allemagne, premier producteur européen de lait bio, connaît un tassement du prix sur 2018 et 2019 malgré une moindre croissance de la production comparée à la France. Connaîtrons-nous une évolution similaire en France ?

Autant d’interrogations dont il faudra suivre les réponses pour se représenter ce que seront les lendemains du bio.

Jean-Yves MORICE – Veille économique agricole CERFRANCE

La bonne nouvelle

Au terme des cinq premières semaines de confinement, alors que la fermeture de la restauration hors domicile (RHD) occasionne la perte à hauteur de 85% de ce marché de 2 milliards de litres de lait, la bonne surprise vient d’un parfait report de consommation via les achats en GMS et autres circuits de distribution.

Les ventes de beurre et de crème affichent une hausse de 40% par rapport à 2019, le lait conditionné +35%, l’ultra frais près de +20% et le fromage libre-service +30%. Contrairement aux craintes premières, ces volumes compensent avantageusement la perte de consommation en RHD. Les transformateurs et distributeurs doivent cependant faire preuve d’une forte réactivité pour répondre à la demande, laissant parfois certaines PME moins flexibles en difficulté.

Cette dynamique des transformateurs français a permis de collecter tout le lait des producteurs en organisant une mutualisation parfois entre eux, ce qui n’a pas été le cas dans de nombreux pays, notamment aux USA où les producteurs furent contraints de jeter du lait.

Il convient toutefois de tempérer cela pour les producteurs, par deux considérations :

Si le report en volume s’observe le panier acheté diffère, avec plus de demandes de produits basiques et « pratiques ».

Les produits à plus hautes valeurs, et fortement différenciés, tels que les fromages AOP ou à la coupe sont à la peine et connaissent des stocks inquiétants car périssables.

Cela explique la réduction de fabrication décidée dans ces filières : 20% dans les Alpes pour le reblochon, la tomme, l’abondance, 30% pour le Saint-Nectaire et, dans un premier temps, 8% sur 3 mois pour l’AOP Jura. Cette dernière appellation a finalement décidé d’en répartir l’impact dans le temps sous forme d’une réduction de 2,3% sur l’année.

Ces segments adoptent ainsi une stratégie de lissage de l’impact immédiat de la crise et espèrent préserver le prix sur les prochains mois.

Les débouchés exports sont en recul, or ils pèsent 6 fois plus en volume que la RHD.

L’impact de la pandémie sur ces exports représentatifs de 37% du débouché du lait français (contre 6% pour la RHD) serait de l’ordre de 25%. Là encore, il faut distinguer deux situations:

La première est liée au réflexe de renationalisation de la consommation dans les pays européens.

Cela est peut-être synonyme de perte sèche de volumes pour demain.

La deuxième correspond à l’attentisme pour signer de nouveaux contrats d’achats de produits industriels, la Chine notamment, pariant sur une baisse des cours ; les problèmes logistiques et les barrières sanitaires à l’export contribuent à ralentir encore le commerce.

Cela représente un report de commercialisation pour lequel la partie reste à jouer.

L’activation par Bruxelles le 22 avril des mesures d’aide au stockage privé, avec une enveloppe de 30 millions d’euros constitue une bonne nouvelle et contribue déjà à stopper la chute des cours de la poudre de lait qui flirtait avec le prix d’intervention. L’attentisme des importateurs trouvera dans cette première mesure sa limite et ils devraient être amenés à réactiver la signature des contrats.

Quelle perspective pour le second semestre 2020 ?

Les leviers pour rompre l’inadéquation offre/demande du moment

Lissage quantitatif de l’offre pour ajuster la production aux débouchés

La mesure de réduction décidée par l’interprofession française est un outil incitatif aux côtés d’autres tels que la saisonnalité mise en oeuvre par nombre d’opérateurs.

Si l’inadéquation offre/demande qualifiée de saisonnière pour l’heure devenait plus durable sur le second semestre 2020, faute de reprise de la demande, des mesures telles que l’activation de l’article 219 ou le recours au stockage public pourraient être nécessaires.

Des moyens que n’envisage pas Bruxelles pour l’heure, de crainte des effets pervers de ces mécanismes lors de la remise sur le marché de ces stocks qui contribuent à freiner la remontée des prix lors de la reprise de la consommation.

Surtout, la pression offre/demande est européenne et non seulement française. Or nos voisins poursuivent, plus que nous, une stratégie « d’avantage compétitivité ». L’Irlande, les Pays Bas, l’Allemagne sont peu enclins à gérer l’offre comme on a déjà pu l’observer ce printemps avec le premier pic saisonnier, contrairement à la France et l’Italie. La logique dans cette stratégie consiste à produire plus pour maintenir le chiffre d’affaires en cas de baisse de prix du lait. Le prix de vente moyen de 335 €/1000 l sur avril 2020 en lait standard, devrait connaître une baisse de 20 à 30 euros sur la fin du printemps et le début de l’été pour le producteur. La restauration sur l’automne du prix du lait standard au producteur Européen et Français n’est pas une perspective certaine. Le rétablissement de la demande et de la valeur, une carte essentielle La dynamique du marché de la RHD et la question du pouvoir d’achat sont très dépendantes de la progressivité de la levée du confinement. Outre le risque de pertes en volume, la perte en valeur peut s’ajouter par la poursuite d’achat de produits plus basiques. Malgré tout, la filière a la main sur des campagnes promotionnelles pour inciter à consommer à nouveau. Gageons qu’elle sera réactive face aux modifications des actes d’achats des consommateurs (segmentation et packaging).

Jean-Yves MORICE – Veille économique agricole CERFRANCE

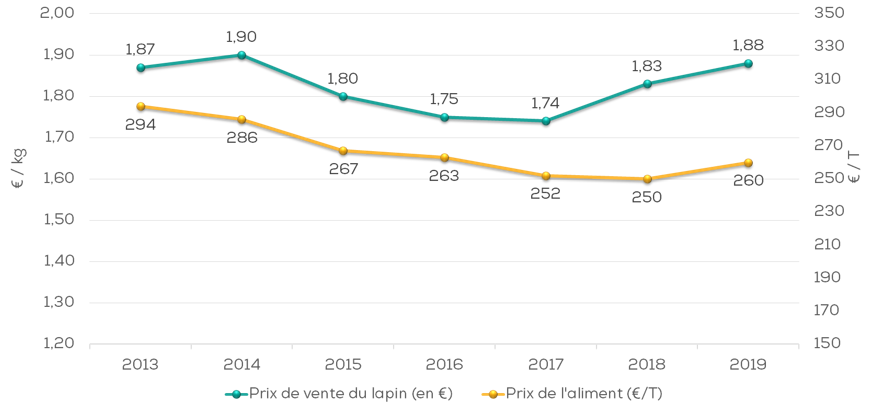

L’année 2019 a confirmé l’évolution positive de 2018 vers une conjoncture plus favorable pour les éleveurs. La mise en place de l’indexation des prix de reprise sur le coût alimentaire a permis de maintenir un niveau de prix correct. Les tendances de baisse de la consommation et de la production restent lourdes avec une filière qui doit se réinventer.

Les inséminations en 2019 baissent de 4.4 %. Les abattages de lapins se replient de 5.5 % en tonnes par rapport à 2018. (Sources ITAVI)

En 2019, les achats de lapin sont en repli de 6.6 % en volume, avec des prix en hausse de 3,5 % à la consommation. La baisse est surtout marquée sur les lapins entiers (-12.4 %) et les rables (-5.5 %). La vente de demi-lapins progresse de 17.1 % avec plus de vente en promotion. La baisse de la consommation moyenne par an depuis 10 ans est de 5.7 %.

Dans ce contexte, le prix de reprise progresse de 0.05 € / kg soit + 2.7 %.

Le prix de vente du lapins a chuté en 2014 suite à la difficultés des abattoirs de valorisation des peaux sur le marché chinois. Depuis 2017, la valorisation s’est amélioré de 0.14 € / kg soit environ 0.33 € / lapins. Pour un élevage de 600 CM , cette progression représente 13 500 €.

Le prix de l’aliment progresse de 10 € / T en 2019 avec une forte hausse en début d’année.

L’abbatoir principal ALPM a fait évoluer le prix de reprise en fonction du prix de l’aliment par une indexation représentant 0.01 € / kg pour 3 € / T d’aliment.

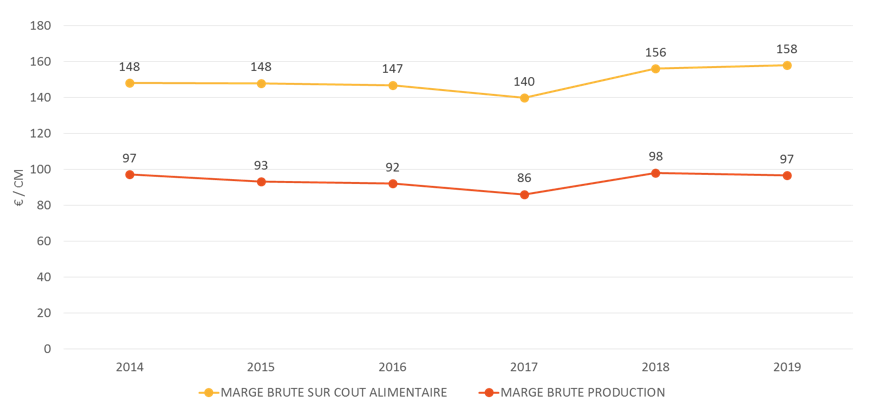

Une stabilisation des résultats en 2019 ( Source Cerfrance85)

La marge / CM progresse seulement de 2 € / 2018 dans un contexte d’amélioration des prix, d’une hausse du coût alimentaire et d’une pression de VHD qui reste encore forte. Les niveaux techniques se stabilisent avec près de 16 kg valorisés par IA et une marge brute proche de 10.2 € / IA.

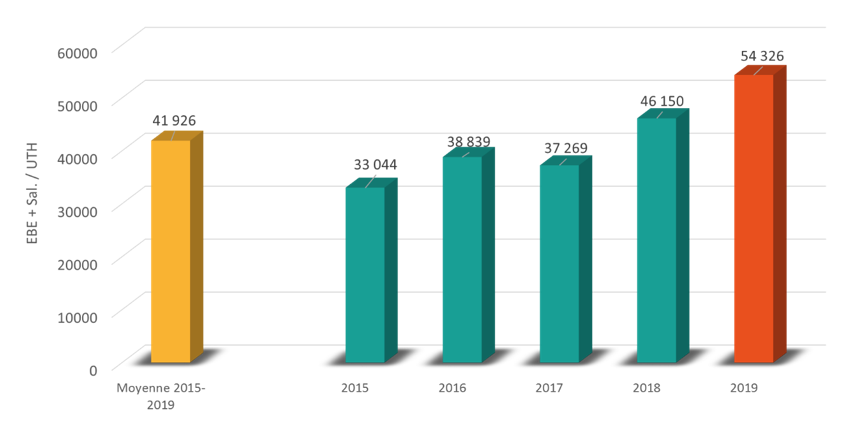

Dans ce contexte, l’EBE / UTH progresse fortement pour les élevages spécialisés à 54 300 € soit + 17 000 € / 2018. La dimension moyenne des exploitations de l’échantillon est de 640 CM pour 1.3 UTH.

Les investissements repartent depuis 2 ans avec 26 800 € / exploitation en 2019. Ils étaient inférieurs à 4 000 € / an avant 2018.

1°) Stopper la baisse de la consommation

La viande de lapins souffre d’un manque de visibilité dans les GMS et d’une image d’animal de compagnie auprès des plus jeunes. L’arrêt de la baisse des volumes vendus passe par un développement de nouveaux modes de consommation.

A CT, Le confinement a pour le moment peu d’impact sur la filière des Pays de Loire avec une forte part de consommation en GMS (plus de 70 %), seul la vente de Râbles semble plus affectée. Les ventes en circuits traditionnels sont plus affectés ainsi que les volumes en RHD mais ceux-ci étaient couvert en partie par de l’import.

2°) Répondre aux exigences sociétales

Les futurs consommateurs de lapins seront exigeants sur les aspects bien-être et sur le volet démédication. Les opérateurs travaillent sur ces deux axes.

Ils ont mis en place des cages avec mezzanine pour les lapines et des élevages au sol avec une zone de repli pour l’engraissement. Ces modes d’élevage s’accompagnent d’une valorisation supplémentaire au kg pour les éleveurs engagés.

3°) Un niveau de marge qui permet d’investir

De nombreux éleveurs ne trouvent pas de repreneurs et il n’y a très peu de création d’élevage depuis plusieurs années. Le nombre d’éleveur baisse donc chaque année, ils sont estimés à environ 600 en France répartie dans 14 groupements. La production de lapins présente de nombreux atouts au niveau de l’organisation du travail et du suivi technique. Le maintien d’une valorisation correcte du lapin, l’indexation des prix sur le coût de l’aliment et des contrats clairs avec les nouveaux opérateurs peuvent redonner confiance à des investisseurs ou à des repreneurs.

L’avis de l’expert Cerfrance : Eric EGRON

Découvrez les résultats économiques départementaux des agriculteurs vendéens en 2019, présentés par nos experts Cerfrance Vendée.

Eric Egron, notre Conseiller Cerfrance Vendée, spécialisé en production porcine, vous présente les résultats de cette filière agricole.